【锌年报】青山不改,绿水长流

来源:紫金天风期货研究所

【20241225】【锌年报】青山不改,绿水长流

核心观点

矿冶矛盾已经大部分兑现,锌价上行需要更多的驱动;

终端需求缺乏亮点,25年需求较24年难有增量;

2025年全球锌元素过剩概率较大;

“低产量+低库存+弱需求”的组合驱动现货供应偏中性;

预计全年锌价以宽幅震荡为主,运行区间基本与24年相当,走势或前高后底;

月差上,预计年初月差维持高Back,留意累库拐点带来的阶段性跨期反套的机会;

考虑锌价在有色中相对弱势,可适当考虑趋势性跨品种套利。

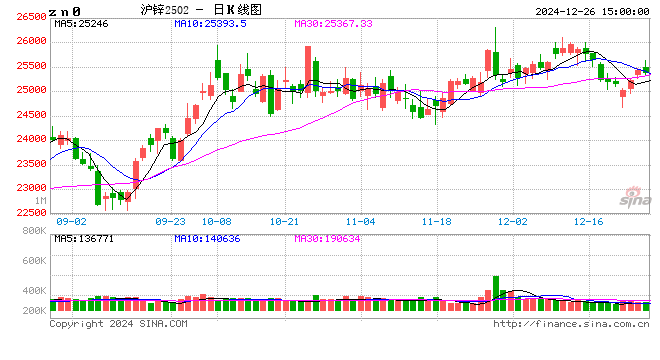

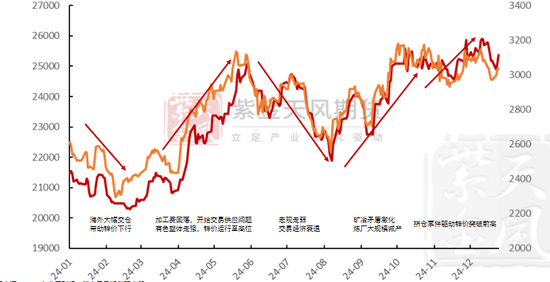

锌价走势回顾

矿山端

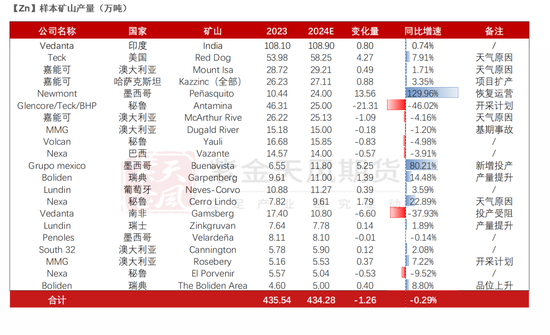

锌精矿:样本矿山同比回落明年存在更多可能性

样本矿山2024年锌矿总产量约435万吨,同比减少1.26万吨,增速-0.29%。

矿山的增量预期落空,2024年样本矿山总产量同比23年持平,影响产量的主要原因为开采计划调整,矿山品位下行和天气等原因。

贡献较多锌精矿增量的矿山包括Peñasquito、Buenavista和CerroLindo等,带来较多锌精矿减量的矿山包括Antamina和Gamsberg等。

当前绝对价格较高,预期2025年有更多矿山增量。

锌精矿-海外:全年增量预期可观

25年的海外增量较为可观,主要来自于产量释放、矿山复产和采矿计划调整,理论增量约70万吨。其中,Antamina、Kipushi、OZ和Tara为25年重点项目。

矿山新投产和爬产:刚果金kipushi、俄罗斯OZ矿、Vares银矿、Buenavista。

矿山复产和调整开采计划:秘鲁Antamina、葡萄牙Aljustrel和爱尔兰Tara。

锌精矿-海外:Antamina或贡献最大减量

2024年,Antamina贡献近20万吨减量,主要原因为公司开采计划的调整。

根据Antamina的采矿计划,2024年铜矿产量较高,锌矿产量较低,2025年将开采更多的锌。

2025年,理论减量来自于RedDog和MineraTizapa两座矿山。

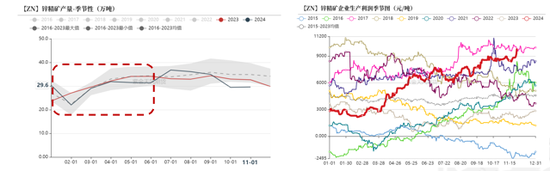

锌精矿-国内:价格高企刺激矿山增产

24年上半年,受以下原因,国内锌精矿产量同比下滑:

矿山停产/检修时间长于历史同期

更严格的环保检查

锌价较低

在供应矛盾持续演绎的背景下,下半年产量放量显著。

锌精矿-国内:火烧云是主要增量来源

近年,国内锌精矿的主要增量来自火烧云铅锌矿山。因股权拍卖、含铅比例、基础设施建设等原因产量释放有所推迟。

展望2025年,火烧云、银珠山和鑫湖矿业是国内的主要项目,全年预计锌精矿增量在9万吨左右。

从长周期考虑,国内部分新建项目同样值得关注:大脑坡铅锌矿预计2027年释放产量,盘龙铅锌矿也有扩建计划。

锌精矿-全球:如何理解25年的原料供应?

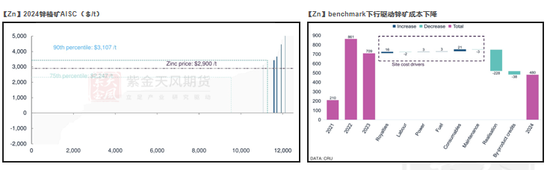

截至12月下旬,全年锌价最高点3185美元/吨,处于90分位;伦锌全年均价2810美元/每吨,位于全球锌精矿全维持成本80分位附近。

VACC计算后,全球锌矿加权平均成本从2023年的720美元/吨降至2024年的402美元/吨,降幅32%。

价格上行,成本下降,矿山利润显著提升。故,25年原料供应相对乐观。

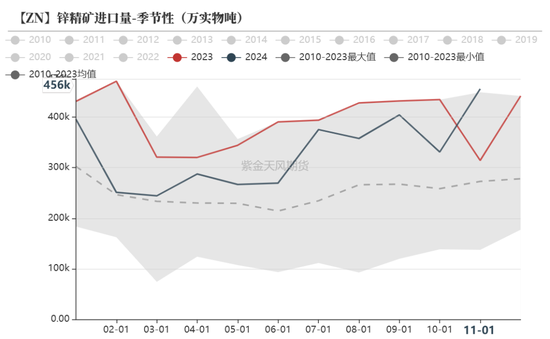

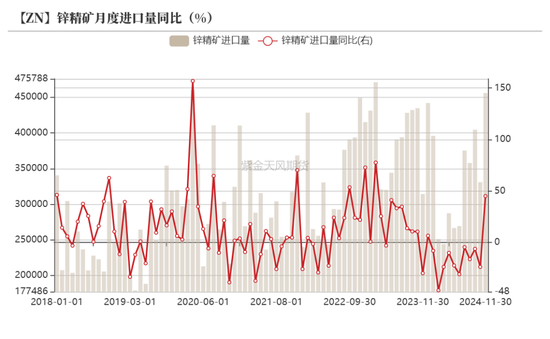

锌精矿-贸易流动:预计2025年进口依存度维持在30%

统计局数据:1-10月累计进口锌精矿318.39万实物吨,同比减少近20%。主要进口国为:澳大利亚、美国、哈萨克斯坦等。

目前国内锌矿对外依存度约33.7%,仍需进口补充,预计2025年进口依存度仍维持在30%上方。

冶炼端

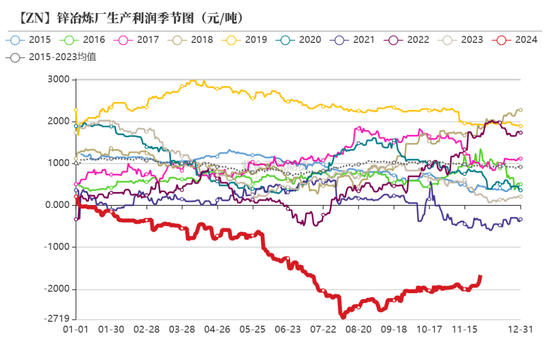

锌冶炼-海外:经营压力上行

2024年海外炼厂生产相对顺利:更高的加工费 + 更稳定的矿石

2025年海外炼厂经营压力上行:更低的加工费 + 更昂贵的成本

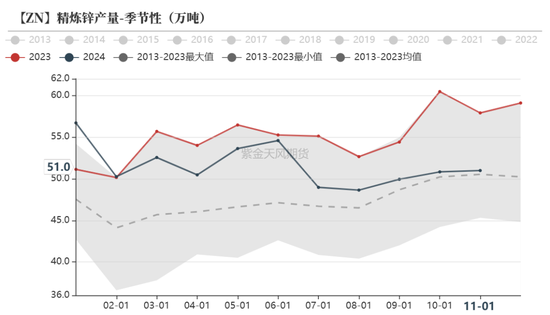

锌冶炼-国内:炼厂复产道阻且长

在原料供应短缺、炼厂产能释放和库存补充不足的背景下,锌精矿TC出现巨幅下行,跌至历史低位。超低加工费导致炼厂被迫持续减产。

部分炼厂已提前准备明年的原料库存,明年TC上行空间有限,炼厂的复产也相对缓慢。

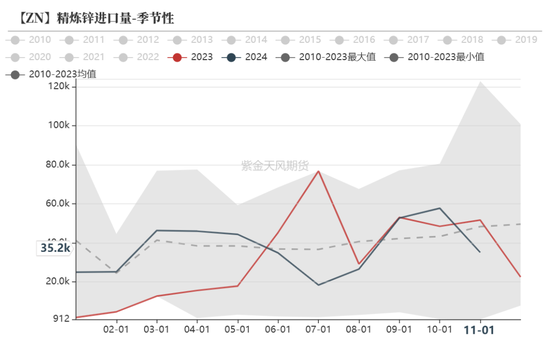

锌锭进口:锌锭进口预期下滑

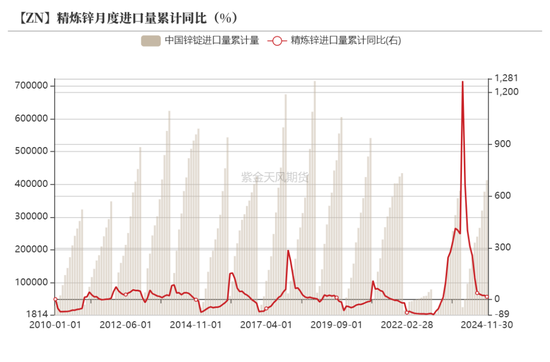

统计局数据:1-10月累计进口量37.76万吨,累计同比增加23.43%。主要进口国为:澳大利亚、哈萨克斯坦和印度。

2024年国内炼厂维持较低月产,锌锭进口补充驱动较强。

对于2025年,伴随国内供应边际改善,精炼锌净进口需求或下滑至30-35万吨。

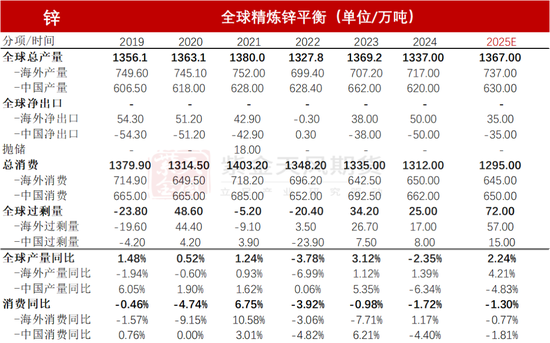

全球锌精矿平衡

产量方面,预估25年新增锌精矿45万吨,同比增速4.87%;其中海外新增产量30万吨,同比增速4.40%;

消费方面,加工费低位运行,炼厂复产缓慢,总消费几无增量,预估2025年全球矿端短缺11万吨;

海外需求

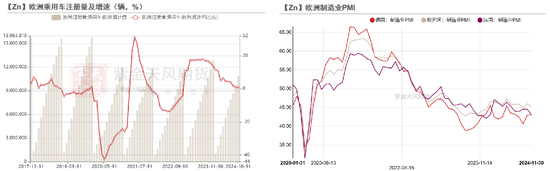

欧洲需求:需求前景软化

参考欧洲地区当前实际情况,-1%的增速相对合理。

欧洲轻型汽车的产量下行,乘用车累计注册量几无增速。同时,对中国电动汽车进口征收的关税不太可能对欧洲的生产产生积极影响。

欧洲作为贸易顺差型经济体,汽车、机械、化工等主要产业对美出口依赖度高,若关税压力加剧,欧洲制造业PMI或将进一步萎缩。

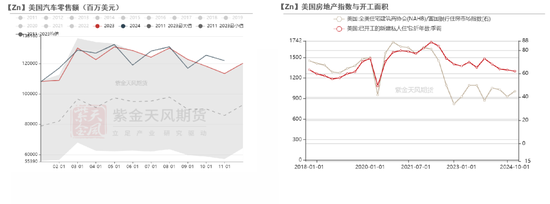

美国需求:政策驱动基础金属需求变化

海外的锌需求主要集中在汽车和地产板块。房地产市场,美国房地产指数在2月出现环比改善后,持续回落;汽车市场,美国商务部数据显示2024年1-11月,美国汽车销量为1482.76万辆,同比增长2.2%。

2025年,美国财政政策相对积极,消费或边际改善,预计需求保持0%-1%的增长。

终端需求

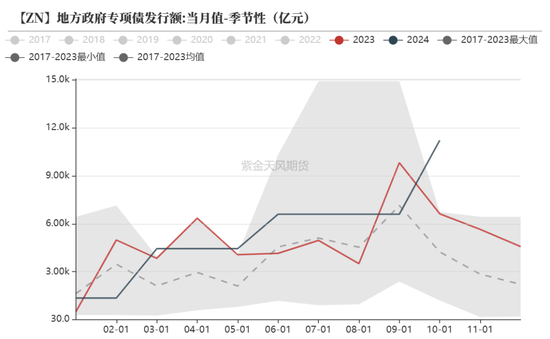

基建:明年有望提速

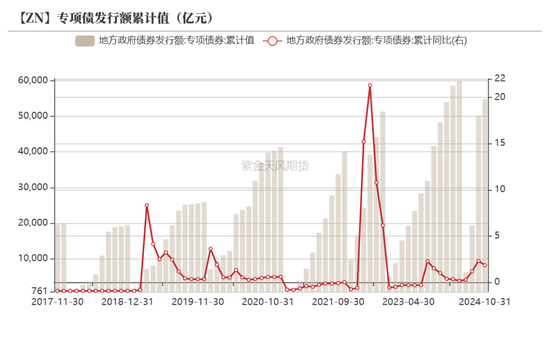

统计局数据:2024年1-10月广义基建投资增速9.4%,较1-9月增速继续回升0.09个百分点。今年基建投资增速前低后高,上半年主要受到专项债发行偏慢及项目申报滞后的影响。

2025年,预计基建投资增速回升,财政部的化债政策或直接增加地方化债资源10万亿元,实物量也将一步增加。

预计2025年基建板块耗锌增速1%,增量约20万吨。

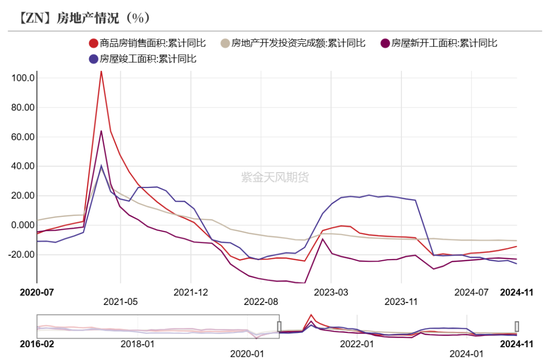

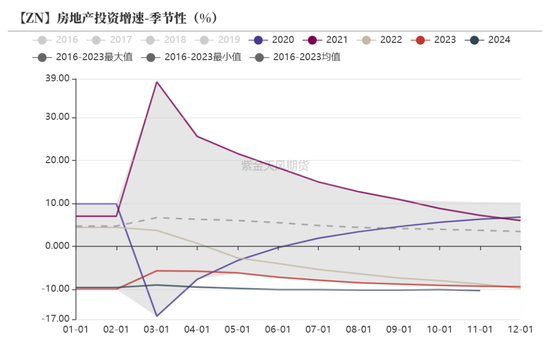

房地产:行业下行构成拖累项

统计局数据:2024年1-10月地产投资累计同比-10.3%(前值-10.1%)。竣工面积跌幅收窄,新开工走弱,销售面积跌幅收窄。

2025年,政策表态积极,但地产板块内生动力偏弱,地产销售好转的持续性尚待观察。

预计2025年房地产板块构成拖累项,耗锌量同比增速-15%。

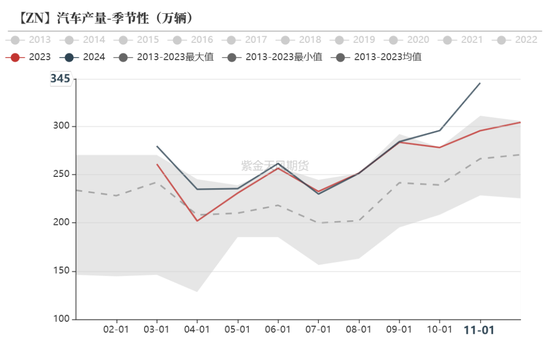

交运:出口带来新增量,但增速放缓

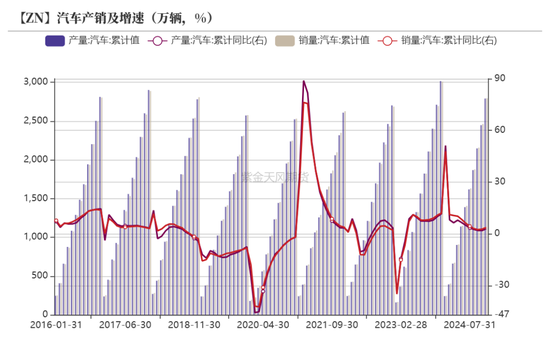

统计局数据:2024年1-11月,中国汽车产销分别完成2790.3万辆和2794万辆,同比分别增长2.9%和3.7%。出口方面,1-11月,汽车出口534.5万辆,同比增长21.2%。

预计欧美政策的不确定性将拖累国内汽车出口,俄罗斯及拉美市场出口将上升,汽车出口高增速的驱动或将大部分转至发展中国家。

预计全年汽车销量达3200万辆,同比增3.6%。

全球精炼锌平衡

较产量而言,预计25年海外新增20万吨精炼锌,国内产量同比增加10万吨。伴随国内供应边际改善,精炼锌净进口需求或下滑至35万吨。

较消费而言,目前海内外消费未见明显增量,国内消费同比减速1.81%。