界面新闻记者 |

界面新闻编辑 | 陈菲遐

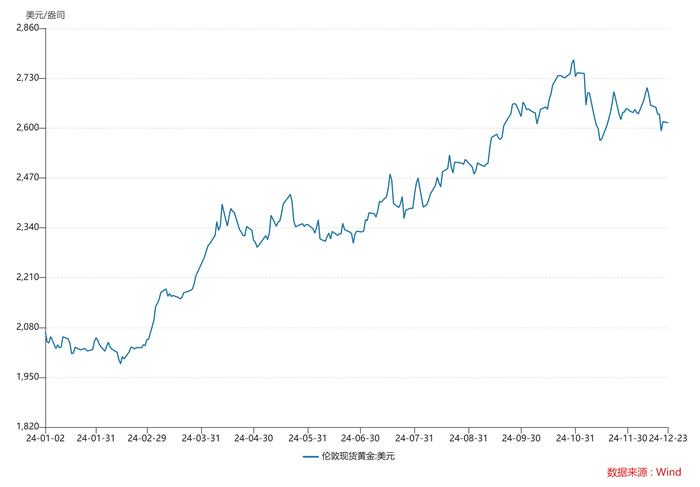

2024年的黄金有点疯狂。截至12月23日,伦敦现货黄金价格为2613.8美元/盎司,相较年初的2067.55美元/盎司大涨26%。值得一提的是,10月30日,伦敦现货黄金价格一度创出2777.8美元/盎司的历史最高价。

伴随着金价大涨,行业龙头股表现强势。山东黄金(600547.SH)年内股价上涨3%,股价一度接近历史新高;紫金矿业(601899.SH)年内股价更是上涨28%,续创历史新高。

2025年,牛了两年的黄金将会如何?黄金股又将如何演绎?

供大于求

投资是本轮黄金需求端的主力。2024年黄金分别迎来两次主要上涨,一次是二季度一次是四季度。下半年以来央行购金和实物黄金需求开始减弱,接替的是黄金ETF投资增幅明显增长。2024年三季度全球黄金ETF净流入95吨,为2022年一季度以来首次的季度需求正增长;场外投资需求增至137吨,同比去年几乎翻倍,场外投资连续7个季度推动黄金需求增长。受此影响,三季度全球黄金需求同比增加5%至1313吨,创历年新高,三季度黄金需求总额也首次突破1000亿美元,刷新历史记录。

和一般周期品不同的是,本轮黄金牛市供需关系并不是主要推动力。根据世界黄金协会2023年《全球黄金需求趋势报告》,2023全年全球黄金需求(不含场外交易)为4448吨,较表现强劲的2022年下降5%;供应方面,2023年全球黄金总供应量达4899吨,创下历史记录,同比增长6%;从供需缺口来看,供给过剩451吨,表面看对黄金价格是抑制作用,但2023年持续走强的黄金价表明,供需并不是决定金价的核心因素。

降息周期开启

金融属性已成为黄金的象征。“货币天然不是黄金,但黄金天然是货币”。虽然金本位等货币制度已经结束,但在如今的信用体系下,各国央行依旧将黄金作为官方储备以应对预防经济危、自然灾害的保险措施与国际支付,民众则将黄金作为可投资性金融资产,这使得黄金具备一定的金融属性成为全球重要的大类资产配置品种之一。

美国实际利率与黄金价格呈现高度负相关性。由于黄金是无息资产,持有黄金将损失投资其他资产可获取的收益率,形成机会成本。衡量美国最基本生息资产的收益率即为美债的实际利率。当美债实际利率上涨时,持有黄金的机会成本增加;当美债实际利率下降甚至低于零时,持有黄金资产较其他生息资产的相对收益率或比较优势增加,黄金资产对投资者的吸引力增强,黄金价格上涨。因此,黄金价格与美债实际利率呈负相关关系。根据中国银河证券数据统计,过去15年黄金价格与美国实际利率的相关系数更是高达-0.91。

全球降息潮是黄金牛市的核心原因。2024年全球主要经济体央行先后结束紧缩政策,开启降息周期。瑞士央行在上半年宣布抗通胀取得成功,提前降息,而后加拿大央行成为G7中首个宣布降息的央行。欧洲央行也在6月开启25BP的降息潮,这是欧洲央行自2019年以来的首次降息,9月和10月,欧洲央行连续两次降息25个BP。2022年7月以来,欧洲央行已连续十次加息,累计加息450个基点,2023年10月欧洲央行开始暂停加息。

更为关键的是美元。9月美联储开启首次降息,降息50BP略超市场预期,11月、12月美联储连续降息25BP,降息周期完全打开。目前美国利率仍处于2008年以来的绝对高位,2025年美联储持续降息是大概率事件,市场普遍预期全年降息50个BP,由此将直接利好金价。

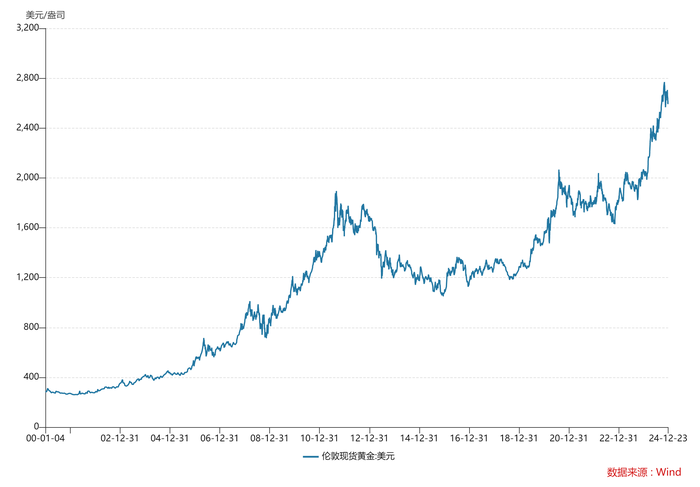

从黄金周期看,过往黄金牛市持续的时间至少都在7年以上,可以说黄金作为长周期资产,一旦走出趋势则意味着宏观层面出现了中长期拐点,行情持续性较强。如果将本轮低点(2022年10月)视为黄金牛市起点,当期黄金牛市也仅仅持续两年,中长期依旧值得期待。

从政策面看,在美元进入降息周期叠加逆全球化趋势之下,信用货币受到质疑,以黄金、比特币为代表的其他货币受到追捧。

成立于2000年的山东黄金是国内黄金产业龙头公司。公司黄金产品细分为自产金、外购合质金(冶炼产金)和小金条。目前公司市净率为4.34倍,低于近五年50%时刻,投资者可适当保持关注。

紫金矿业是全球性大型矿业集团,主要从事金、铜等矿产资源勘探与开发,拥有较为完整的相关有色金属产业链。公司主力矿种铜、金资源量及产能位居中国领先、全球前十,拥有黄金约3000吨,铜资源量约7500万吨。目前公司市净率为3.11倍,低于近五年65%时刻,考虑到持续的黄金牛市,投资者可保持关注。